1.促进睡眠市场22年发展较平稳;天猫占比超80%,淘宝平台GMV大幅下滑。

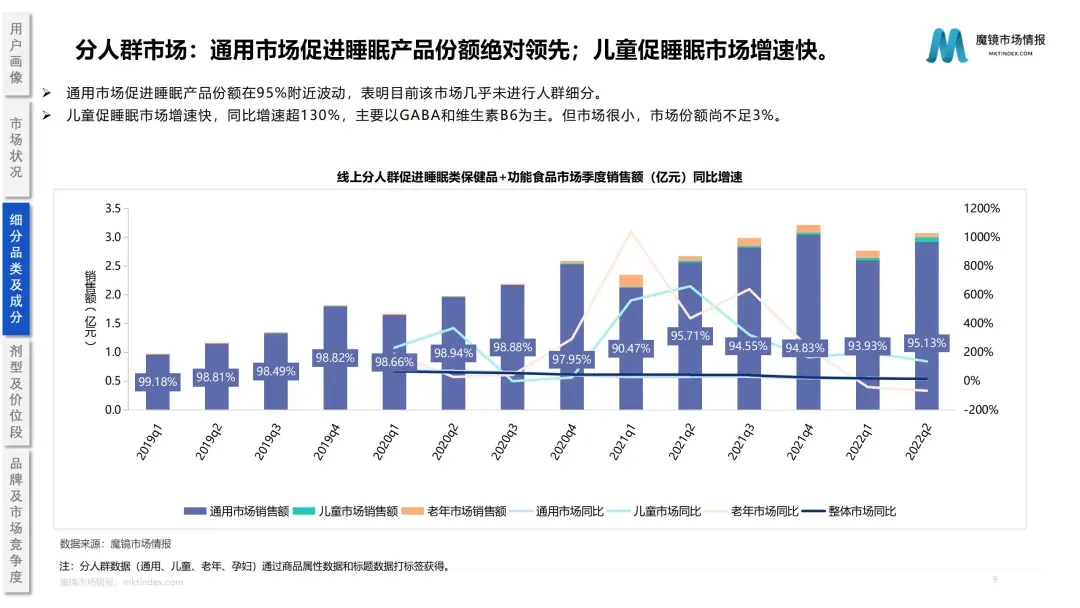

2.通用市场促进睡眠产品份额绝对领先,份额在95%附近波动。

3.GABA在各季度均呈现超200%的同比高增,大幅领先市场,并且仍然有进一步高增长的态势。

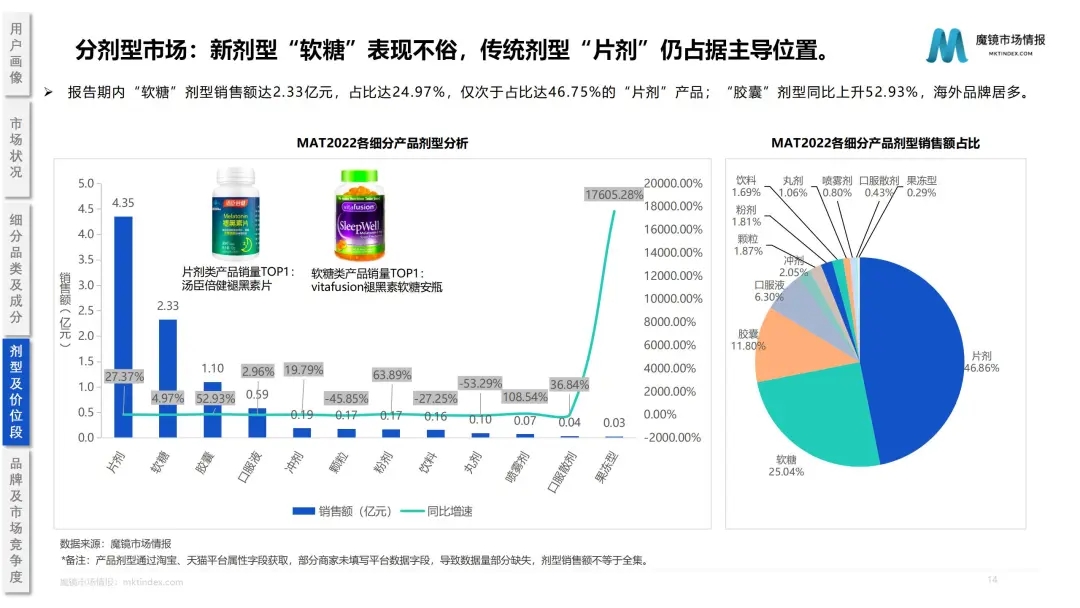

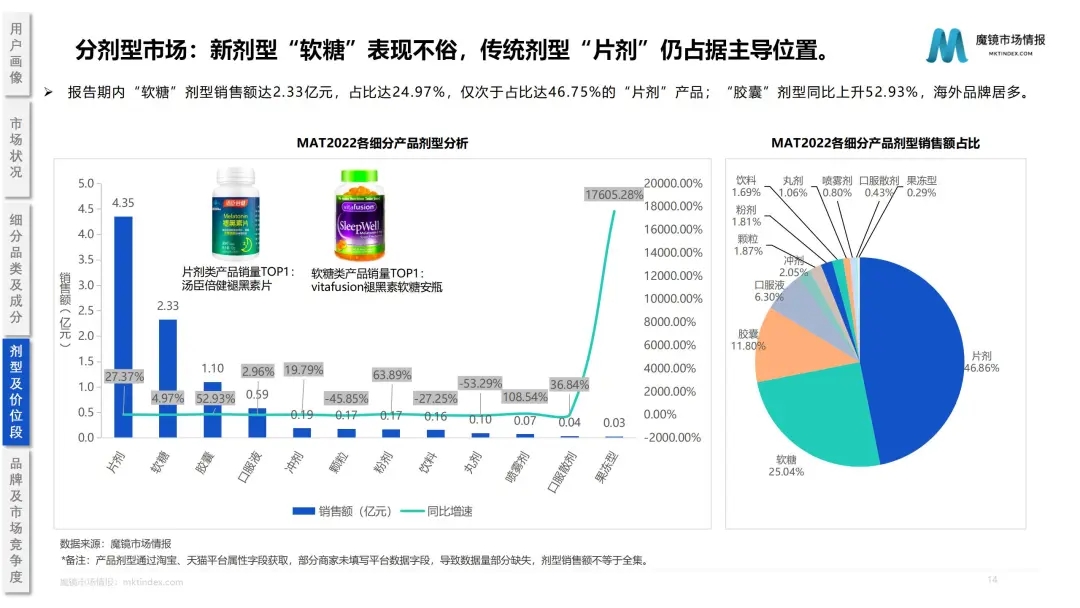

4.传统剂型“片剂”仍占据主导位置,新兴剂型“软糖”表现不俗。

5.TOP2品牌市场份额遥遥领先;海外软糖龙头品牌份额减少。

#长期晚睡可能出现睡眠障碍#、#你有睡眠拖延吗#、#年轻人为何戒不掉报复性熬夜#等睡眠相关话题频上热搜,据中国睡眠研究会发布的睡眠研究报告显示我国有超3亿人存在睡眠障碍。需求催生供给,多品牌入局促进睡眠赛道;而家居硬件同质化竞争激烈,反而促进睡眠类保健/功能食品在经过实验后产品的效果较明确。

丁香医生的调查结果显示,情绪问题(46%)和睡眠不好(36%)占据了年轻人前5大健康困扰的两个。而就中国促进睡眠的市场规模及2018年中国获得批文的保健食品功能分布来看,缓解体力疲劳(10.9%)和改善睡眠(2.8%)仍然占比过小,出现严重的供需不对称,睡眠场景值得深挖。

基于以上背景,本次研究以促进睡眠类市场为研究核心,从各细分品类市场、竞争品牌情况等方面,分析和预测未来促进睡眠类市场的增长重点,帮助品牌定位产品属性、瞄准细分市场;并结合不同维度分析,如从人群、成分、产品剂型等,洞察在促进睡眠赛道的新机会点。

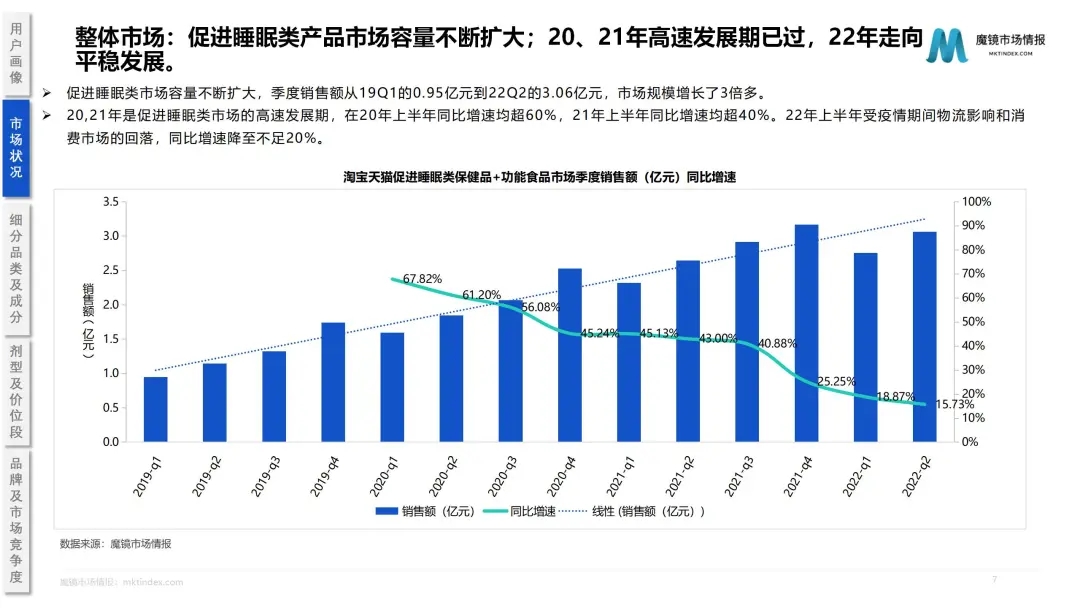

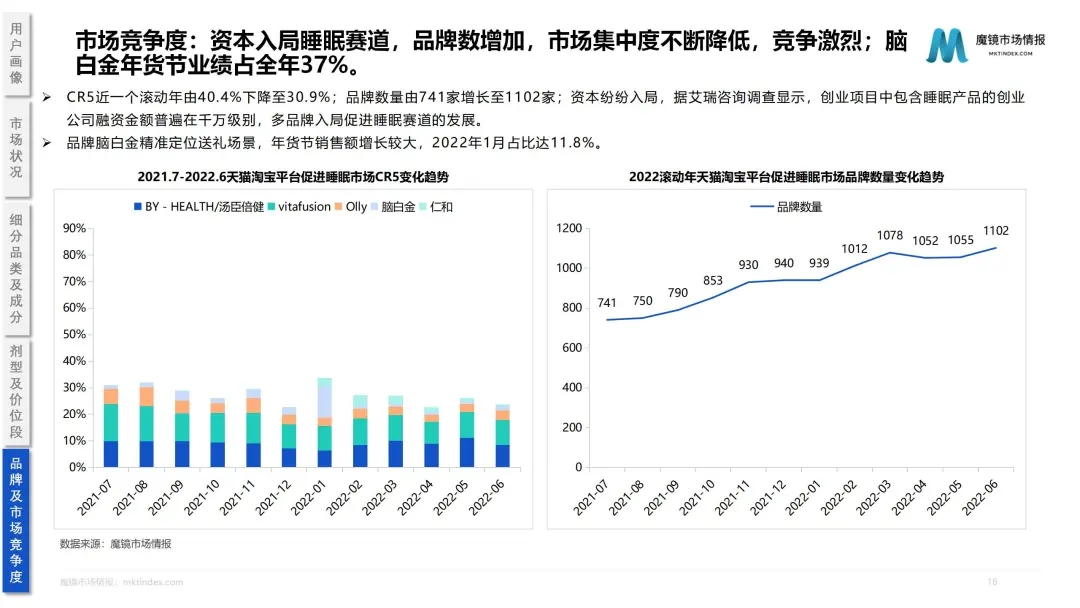

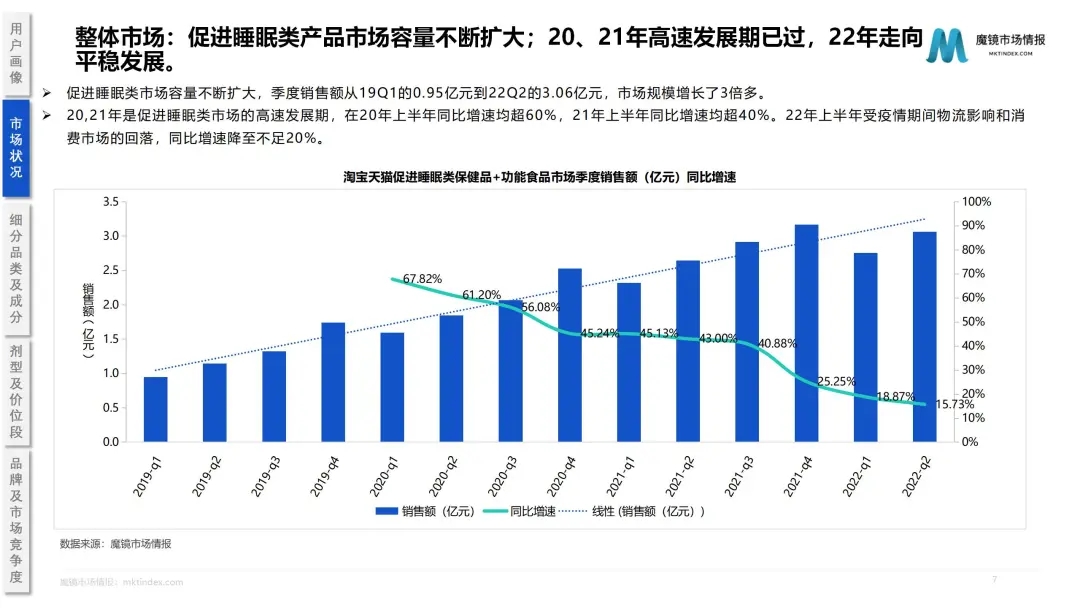

市场整体情况:魔镜数据显示,2022年第二季度销售额为3.1亿元,同比上升15.7%。2022年6月销售额达1.2亿元,同比上升7.7%。促进睡眠类市场容量扩大趋势明显,2019年一季度销售额为0.95亿元,市场规模增长了3倍多。2020年、2021年是促进睡眠类市场的高速发展期,在2020年上半年同比增速均超60%,21年上半年同比增速均超40%。22年上半年受疫情期间物流影响和消费市场的回落,同比增速降至不足20%。

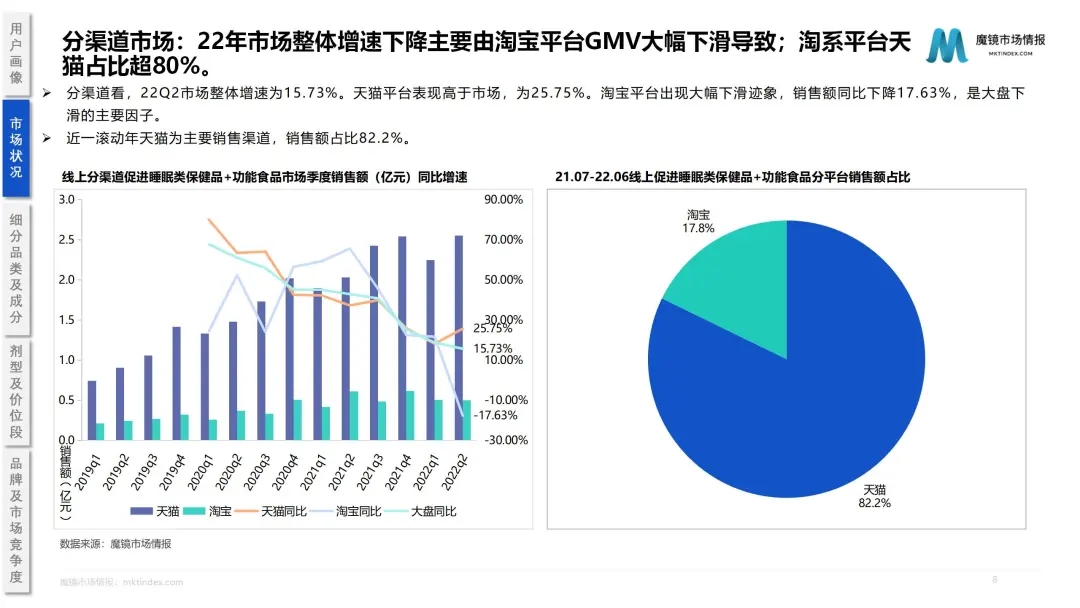

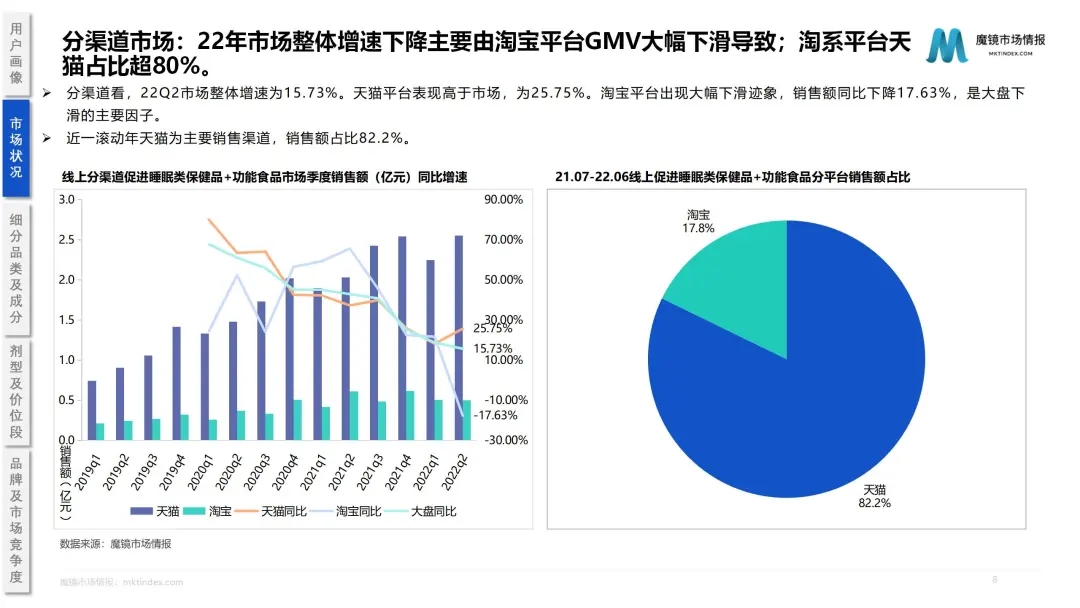

分渠道看,2022Q2市场整体增速为15.73%。天猫平台表现高于市场,为25.75%。淘宝平台出现大幅下滑迹象,销售额同比下降17.63%,是大盘下滑的主要因子。近一滚动年天猫为主要销售渠道,销售额占比82.2%。

淘宝平台充斥着大量的代购商家,疫情原因导致国内口岸物流受阻,疫情严重的国家物流直接切断。品牌方可在国内找代工厂或者调取存货,但代购商家只能等物流开放。配送周期拉长让消费者不再只依托于代购,从而转向其他方式购买进口产品。

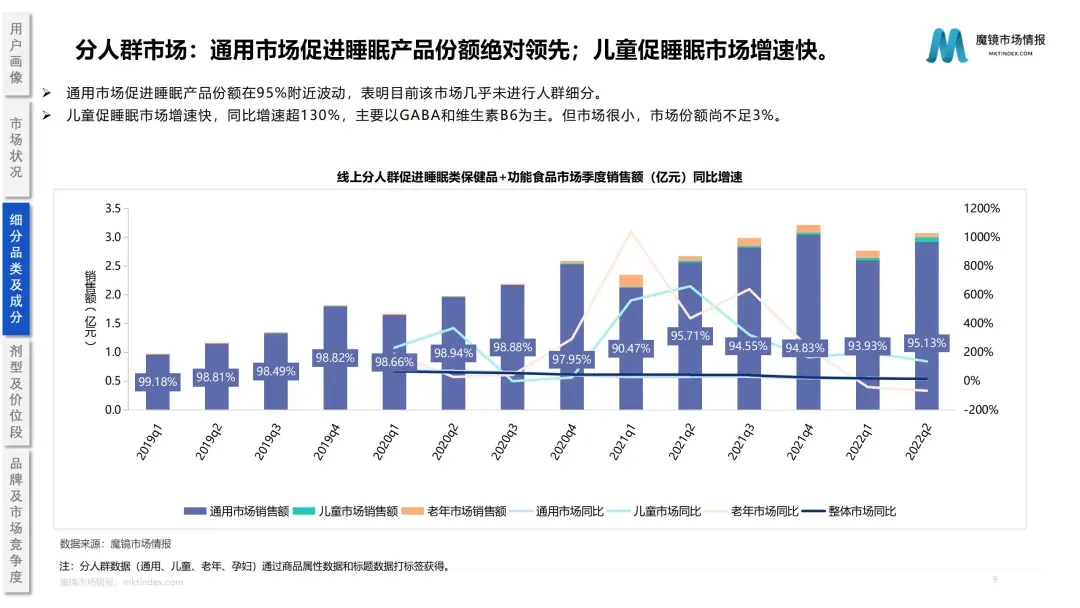

分人群市场:通用市场促进睡眠产品份额在95%附近波动,表明目前该市场几乎未进行人群细分。自2021Q1老年市场占比增加,同比增长超十倍,品牌脑白金、静心(太太)等精准定位老年市场送礼场景,其中脑白金年货节业绩占全年销售额37%。儿童促进睡眠市场增速快,同比增速超130%,主要以GABA和维生素B6为主。但市场很小,市场份额尚不足3%。

分品类市场:自2021年起,GABA在各季度均呈现超200%的同比高增,大幅领先市场,并且仍然有进一步高增长的态势。如果在未来两年内GABA仍能以200%的增速同比高增,而褪黑素市场以现有趋势保持不变的话,预计GABA将在22Q4超过褪黑素成为第一大促睡眠细分品类。

头部细分品类褪黑素增长处于停滞状态,促进睡眠类市场二次增长曲线预计由GABA引领。近四年褪黑素市场份额大幅下滑,从71.9%降至54.9%,更加安全、副作用小的GABA市场份额从4.5%升至28.3%。与传统助眠的褪黑素相比,GABA是一种天然氨基酸,长期服用不会使人上瘾,没有副作用。是褪黑素产品很好的替代品。

新剂型“软糖”表现不俗,21.7-22.6软糖剂型产品销售额达2.33亿元,销售占比24.97%, 软糖可用于功能食品对该剂型产品的销售额带动作用较大,资本纷纷入局,据艾瑞咨询调查显示,创业项目中包含睡眠软糖产品的创业公司融资金额普遍在千万级别,多品牌入局促进睡眠赛道的发展。传统剂型“片剂”仍占据主导位置,21.7-22.6占比近五成。

200元以下产品占比达56.5%,平民价格产品仍占主导。价格在300元以上产品销售额占比达30.7%,产品大多为进口高价产品和传统送礼产品,品牌包括:黄金搭档、脑白金等传统送礼产品,该类型产品在年节期间占比均高于普通月份。

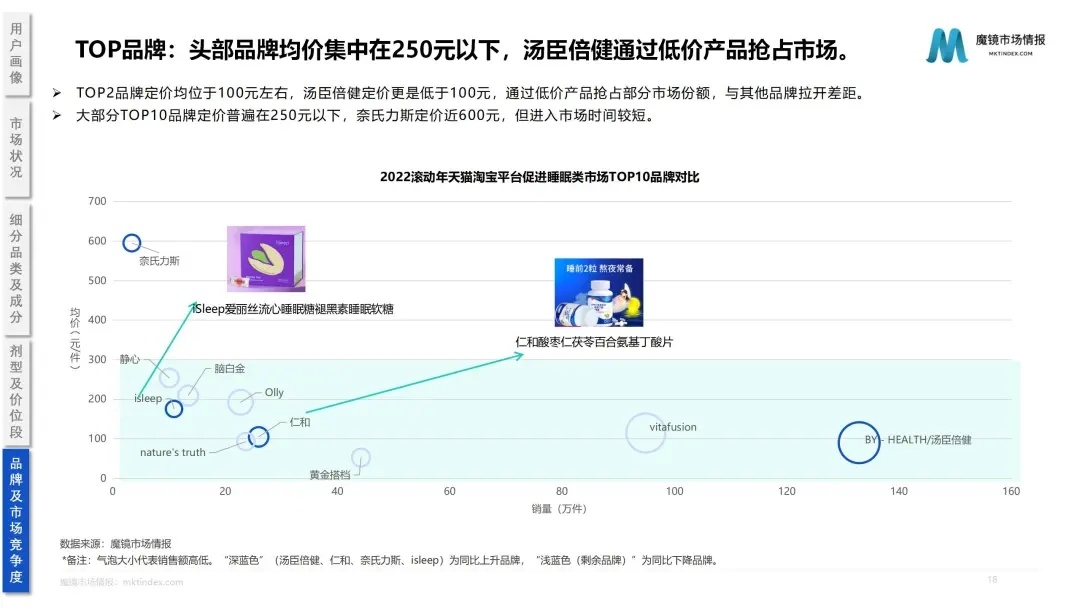

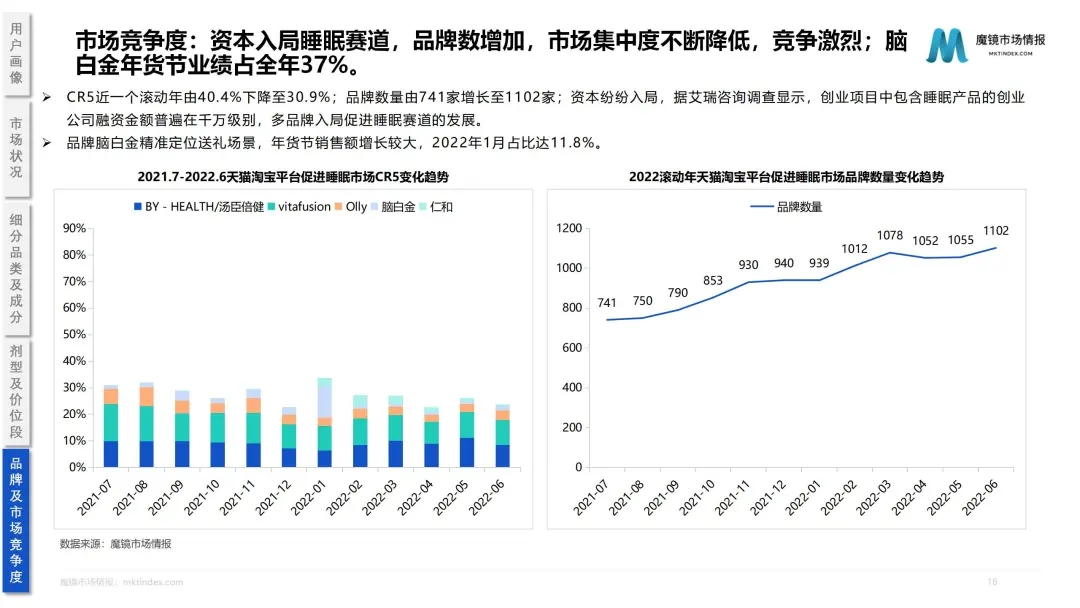

CR5近一个滚动年由40.4%下降至30.9%;品牌数量由741家增长至1102家;资本纷纷入局,据艾瑞咨询调查显示,创业项目中包含助眠保健/功能食品的创业公司融资金额普遍在千万级别,多品牌入局促进睡眠赛道的发展。

品牌汤臣倍健销售额跃居第一位,进驻包括“天猫超市”等大牌店铺;海外注册品牌“BYHEALTH”进驻跨境电商,贡献销售额约2500万元。仁和推出gaba与传统滋补原料复配助眠产品,同时在社交媒体上加大营销力度,销售额同比增长492.03%;vitafusion、olly等海外品牌受疫情影响均价有所上涨,vitafusion和olly市场份额分别减少4.85%和3.02%。

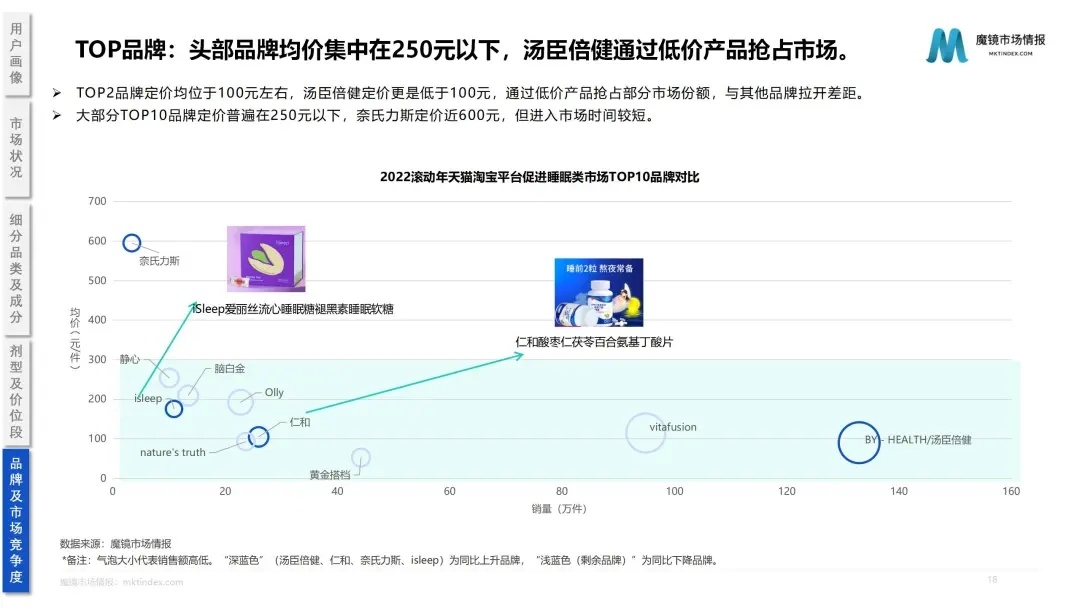

TOP2品牌定价均位于100元左右,TOP1品牌汤臣倍健通过低价产品抢占部分市场份额,与其他品牌拉开差距。 大部分TOP10品牌定价普遍在250元以下,奈氏力斯定价近600元,但进入市场时间较短。销售额TOP2品牌汤臣倍健和vitafusion,旗下的150元以下的产品占比在80%左右,TOP2品牌销售额与第三名olly差距较大,在7000万元左右。

促进睡眠市场逐渐进入平稳发展期,品牌数量逐月增加,市场集中度下降明显。魔镜发现:未来促进睡眠市场以褪黑素或GABA产品为主。其中,GABA未来1-2年市场份额大概率超过褪黑素。由于消费习惯因素,产品剂型仍以片剂为主流,但“助眠软糖”产品已在市场中占据重要位置。